一文看懂2018全球半导体市场数据

原创: 张竞扬 半导体行业观察 今天

特别致谢

本文中引用数据来自IC Insights网站和中国半导体行业协会集成电路设计分会魏少军教授的公开分享。

本文主要分三个环节:

1. 全球半导体2018数据分析

2. 中国半导体投资创业机会

3. 芯片设计演化历史和趋势

“芯片国产化”是国家未来长期重要发展战略。十九大报告提出,我国经济已由高速增长阶段转向高质量发展阶段,正处在转变发展方式、优化经济结构、转换增长动力的攻关期。半导体行业正加快转型升级步伐,呈现出诸多新的趋势和变化。

近几年全球半导体领域发生了多起并购,其中不乏中国资本的参与,集成电路产业向中国大陆转移已成业界共识。预计今年全球集成电路市场规模将达到5000亿美元,作为全球规模最大、增速最快的中国集成电路市场规模也将达到2万亿元人民币。

随着中国集成电路产业发展取得长足进步,产业链框架搭建基本完成,产业结构不断完善,产业氛围也更加浓厚。围绕存储器芯片、化合物半导体、人工智能、物联网等相关的产业集群纷纷落地。中国半导体产业强势崛起将会带动更多商机,同时本土设备及材料厂商也会在这波发展浪潮中同步受益。

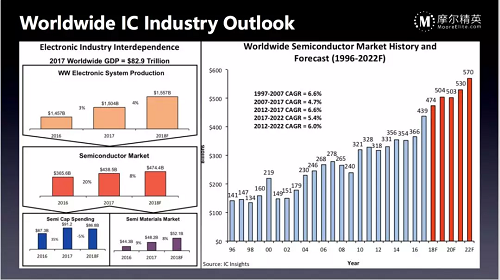

首先,我想给大家介绍电子产业和半导体产业在全球GDP里面的地位。

2017年,全球GDP总额约为83万亿美金,其中电子相关的产业贡献约1.5万亿美金,大概占全球GDP的1.8%。这个比例跟我们平时的感觉比较像,一个年收入100万的家庭,一年大概花费1-2万购买各种电子设备,包括手机、电脑、电视、电冰箱等。未来,随着我们在电子设备上花费越来越多,这个比例将会越来越大,这也是电子产业和半导体产业的增长速度一直快于全球GDP增长速度的原因之一。

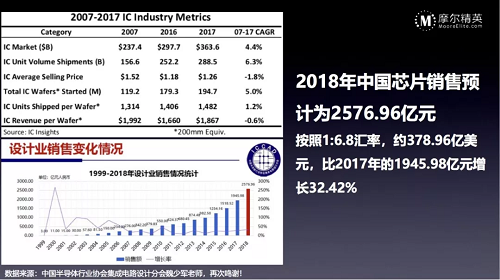

电子产业里面半导体产业占比约为1/3,2017年半导体产业总值约为4300多亿美金,2018年产值4700亿美金。半导体产业总值从1996年的1400多亿美金增长到今天的不到5000亿美金,年复合增长率平均在6%左右。

而5000亿美金的半导体销售额中的1/3要花在成本上。主要包括两部分,其中资本支出包括买设备和建厂每年大概花费1100亿美金;另外购买生产芯片的原材料在2016年花费400亿美金,2017年花费481亿美金,2018年预计为500亿美金。

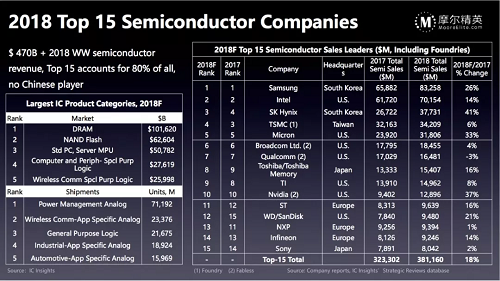

超过4700亿美金的半导体销售额主要来自哪些企业呢?

我们看一下全球前15大半导体公司,其中最大的半导体厂商三星在整个销售额中占比约为20%,2018年的产值预计为800多亿美金,第2名英特尔约为700亿美金。英特尔占据半导体榜首的位置大概二三十年的时间,直到2017年才被三星超过,2018年由于内存涨价的原因英特尔落后三星比较多。

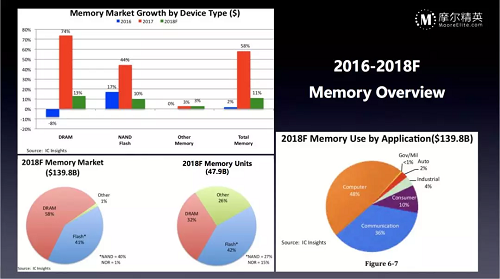

据统计,全球前15名的半导体厂商大概占整个行业的80%,所以半导体是一个集中度非常高的行业。当前,全球前15大半导体厂商里面没有一家中国公司,所以我们追赶的路还很长。如果按照应用划分,5000亿美金的销售额中1000多亿是存储产品,其中DRAM内存就贡献了1100亿美金,NAND闪存销售额大概为600多亿美金,接下来是数字芯片、模拟芯片等。

2018世界前10大半导体厂商的门槛大概在120亿美金左右,中国华为海思有望进入2019年全球前10大半导体厂商。如果从增长率的角度看,2018年主要的增长还是来自存储产品,存储公司不管是三星、SK海力士还是美光,其增长速度都远超行业平均增速,包括东芝还能实现高成长也是因为存储,上半年很多数字货币、人工智能公司会买东芝显卡做加速,所以其上半年增速比较快,但下半年增速就慢下来了。

全球存储市场份额是怎么划分的呢?1400亿美金的市场中DRAM和Flash占了大部分。从增长率上看,经过2017年的疯狂增长以后,2018年的速度仍然很快。值得注意的是,这一波的增长主要是来自于涨价,而不是来自于出货量的大幅度提升。所以近几年半导体的高速成长里,部分原因是涨价造成的泡沫。从储存应用上看,主要还是电脑和通信市场,最直观的感受是我们的手机从最早的10多G存储到了今天200多G,硬盘产品也慢慢地被SSD产品所替代。

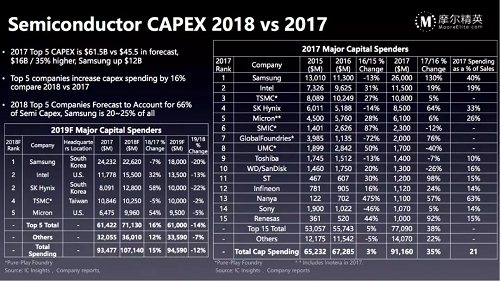

看完销售再看资本支出,这个指标是很重要预测未来2~3年半导体产业景气程度的预警。从2017年开始,半导体行业的资本支出开始快速地上升,全球前5大半导体公司2018年的资本支出比2017年增加了16%,而2017年的资本支出已经比2017年年初预期高了35%。全球前3大半导体厂商(三星、英特尔、台积电)中的三星2017年的资本支出达到了250亿美金,2018年也达到了200多亿美金,这个数字是非常吓人的,要知道中国大陆的半导体销售额才300多亿美金,全部销售额拿出来给三星做资本支出和原材料采购可能都不够。资本支出里面终于有了中国大陆厂商,就是中芯国际。中芯国际每年大概会花20多亿美金的资本去建新厂和购置新设备。目前全球半导体产业的资本支出也是非常集中的,前5大厂商就占了整个资本支出的65%左右,三星一家大概占20%-25%。

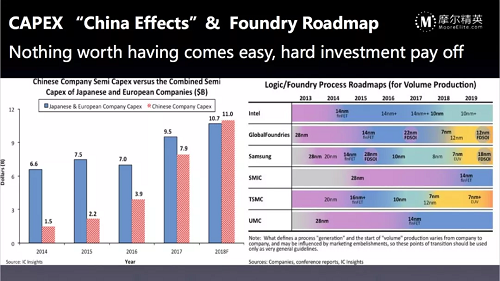

投资这么大,厂商得到了什么呢?投资多的公司,如英特尔、三星、台积电的工艺发展速度非常快,投资少的公司自然开发进度就会慢,想追上这些先进的工艺并不容易。当前中国半导体的资本支出已经等于欧洲、日本的总和。2014年,中国半导体资本支出大概不到它们的1/4。四年后的2018年,中国的支出已经超过了欧洲和日本的总和。所以,中国半导体的投资速度在增长,整个产业也在进行转移。

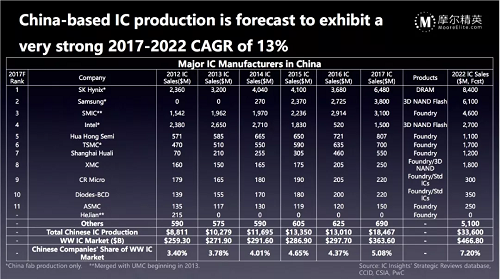

因为中国半导体的资本支出不断上升,中国的芯片制造生产总值也在不断地提升,从2012年的约80亿美金增长到2017年的180亿美金,预计未来五年的增速会在13%左右,大概是全球半导体产业增速的3倍左右,是全球GDP增速的6倍左右。

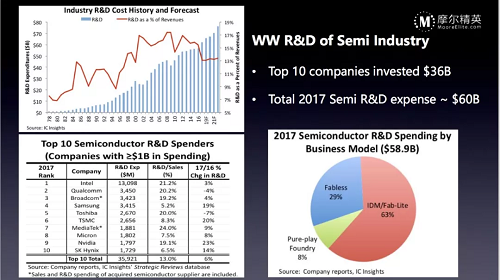

除了购买设备和材料,半导体厂商的资本支出中很大一部分是去做研发,这也是一个非常集中的领域,全球前80名厂商大概每年投入360亿美金做研发,而2017年整个产业的资本投入也才约为600亿美金,所以研发也是一个头部效应非常集中的领域。2000年之后,半导体产业的研发投资和总产值之间的比例一直在10%到15%之间波动,现在的比值是在13%。中国国内厂商的营收数额相对比较少,研发投入占比的平均值超过20%,甚至更高一点。全球前10大半导体厂商中最多的是英特尔,2017年大概投130多亿美金做研发。高通和博通两家公司投入30多亿美金,占它们营收的20%左右。三星和台积电都是研发效率非常高的公司,三星2017年只有5.2%的营收投入到研发,但是它的工艺水平和技术水平都是领先的。台积电2017年投入的比例在8%左右,但它是全球最先把7纳米量产的公司,比三星快了大概一年的时间。

以上是全球半导体产业的整体情况,接下来看一下跟我们关系最大的晶圆代工和芯片设计这两个细分领域。芯片设计是创业最主要的发生地,在探讨芯片设计之前一定要看晶圆代工,因为晶圆代工更像一个芯片设计行业的提前量指示器。

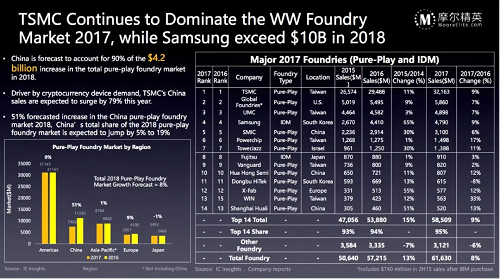

2017年,晶圆代工市场最大的公司是台积电,大概占了整个行业的52%,营收达到了320多亿美金,全行业产值约为616亿美金。2018年,代工产业增长得很快,整体产值增长了超过42亿美金,增长率约为9%。其中90%的增长来自于中国市场,预计这个数字在未来几年仍然会保持非常高,甚至可能超过100%,也就意味着除了中国市场之外的晶圆代工产值在下降,整个的芯片设计产业在向中国集聚,因为芯片设计产业是晶圆代工厂的客户,随着客户量增加,晶圆代工的销售额也会不断地上升。

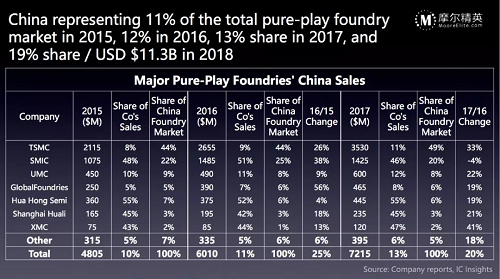

从中国区域的晶圆代工占比也可以看出这个趋势,中国的晶圆代工销售额占全球的比例从2015年的11%增加到2016年的19%。其中,台积电仍然是一家独大,占了一半的份额,中芯国际在中国市场的份额也比较大,在20%左右。接下来是UMC、格罗方德、华虹华力等大家非常熟悉的晶圆代工厂。

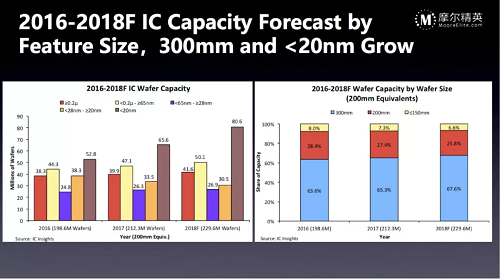

从全球晶圆代工的出货情况看,全球每年大概销售2亿张等效8吋晶圆。其中,落后节点和成熟节点基本已经稳定,不断在增长的是20纳米以下的先进节点,从6吋、8吋、12吋晶圆的分布来看,12吋的比例越来越高。

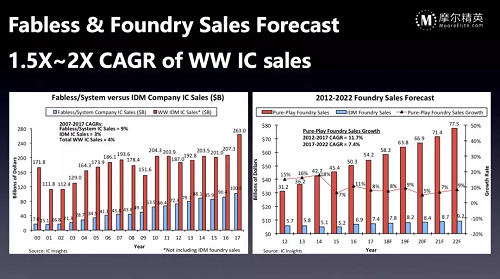

接下里看我们最熟悉的芯片设计市场。芯片设计公司就是Fabless和传统的IDM。虽然IDM的营收更高,但是IDM的增长比较慢,到2016年其实基本上没有增长,从1700亿美金到2000亿美金左右,2017年由于内存价格增长出现了大幅提升。如果忽略内存涨价因素,IDM历年的营收基本是持平的。而Fabless从早期只有70多亿美金成长到2017年的1000亿美金,其成长速度远远高于整个半导体行业。因为Fabless的资产更轻,没有重资产和生产的束缚,所以Fabless公司看到机会的时候更加容易抓住机会。

Fabless模式其实是在1987年台积电成立以后才开始发扬光大,光刻机这样的生产设施让Fabless公司的活力被激发出来。过去三十年中只有两三年Fabless公司的成长速度是低于整个产业的,而且更多是因为涨价等额外因素干扰,其他大部分的时间里,Fabless公司的成长更快,这就是为什么这么多优秀的人才投入到了Fabless公司当中。我们提到过晶圆代工的增长比较快,9%左右的增长速度和Fabless公司的增长速度类似,因为它们几乎是完全同步的。当Fabless公司销售上升时,自然需要给晶圆代工下更多的订单,所以这两个领域的成长在过去十年左右的时间里都更快,而且未来增速仍然会保持在整个半导体产业增速的两倍左右。回顾一下之前的几个数字:全球的GDP增速大概是2%左右;全球的半导体增速大概是4%左右;Foundry和Fabless的增速大概是9%左右。

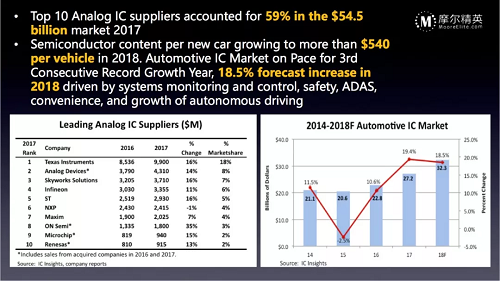

半导体里面有很多的细分,包括存储器、数字芯片、通信芯片等。目前创业非常火热的几个领域,首先是模拟,模拟的全球市场约为500多亿美金,也是一个头部效应非常集中的领域,前10大公司占了59%,但不同于数字芯片的集中,一款数字芯片的销售额是10亿美金甚至更高的收入,小公司很难去竞争。模拟芯片领域的德州仪器有100多亿美金的营收,但这个收入是由几千甚至是几万种产品合在一起拼出来的,相对而言,细分领域创业的成功率会更高,模拟的特点就是一个碎片化、小而全的市场。然后是汽车,汽车芯片是最近几年增长非常快,未来也会非常火热的市场。2018年汽车芯片产业增长率约为18%,过去几年都在10%以上,年复合增长率在15%左右。现在每辆车的半导体芯片成本大概要540美金,这个数字还会不断地上升。今年的CES上汽车电子的内容越来越多,芯片厂商、传统车厂、新兴车厂包括家电厂商都在努力挤进这个市场。确实,未来对无人驾驶电动汽车的想象空间非常大,需要的电子芯片部件会越来越多,有数据显示其数量可以达到3-5倍以上。不光是整车的数量在增长,每个车里面的电子零部件的数量同样也在增长。

下面,我想聊一下个人在中国半导体投资和创业中看到的一些机会。

总体归纳,中国半导体现在的情况:既是最好的时候也是最坏的时候。中国国内有大量的电子加工制造业,但是在芯片方面又有很多的短板。

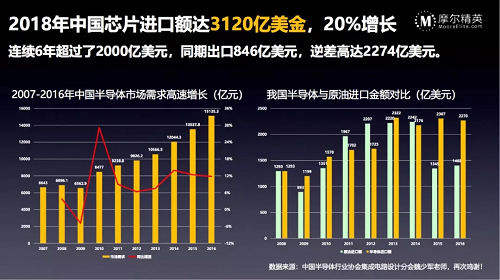

2018年,中国进口3121亿美金的芯片,而全球的市场总额也就是4700亿美金,中国进口了大概2/3,算上出口的846亿美金,逆差高达2274亿美金。而且,这已经是中国连续六年进口半导体超过2000亿美金,这是一个巨大的市场机会,这就是为什么各种投资都在往中国涌入。

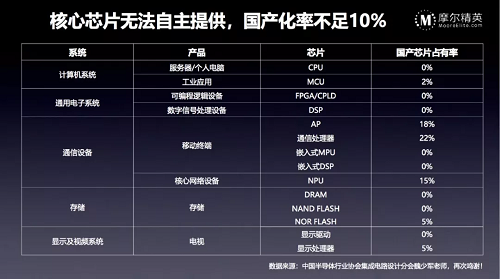

中国芯片自主提供的比例非常低,除了通信设备里因为海思和紫光展锐两个大公司存在有超过10%的比例之外,其他领域的自给率都非常的低,甚至很多的领域都是接近0%,这是一个触目惊心的数字。

中国国内的芯片设计行业也在不断地追赶,从过去的二十年来看,成长的速度是非常快的,年复合增长速度超过40%,2018年的成长速度也达到了32%,因为基数太小了,所以一直到去年都是高速增长,现在的市场规模也就是380亿美金左右。相较于2007-2017年全球芯片市场4.4%的增长率,中国芯片市场的增长率一直在维持在30%以上,众多研究机构预测这样的增长率还会再持续5-10年。

从芯片企业的数量来看,中国国内的芯片企业在2016年有一个非常大的跃升,从700多家一下子跳到了1300家,2018年的官方统计数据已经到了1700家,实际的企业数量比这个数字还要更多一些,因为有一些小型企业是没有去半导体行业协会注册的。这么多的企业只做了380亿美金的销售额,这是一个非常可怜的数字,如果去掉华为海思和紫光展锐两家公司加起来的大概100亿美金,再去掉其他前十大公司加起来的50亿美金,可能剩下来的2000家企业只做了不到200亿美金的生意。

从地域分布来看,深圳、北京、上海是最大的三个城市。深圳主要是由海思一家独大,再加上其他的公司;北京、上海相对来说比较平均,公司的数量会更多;二线城市也在追赶,杭州、无锡、西安、南京、合肥、重庆这些城市都在大力地发展集成电路产业。

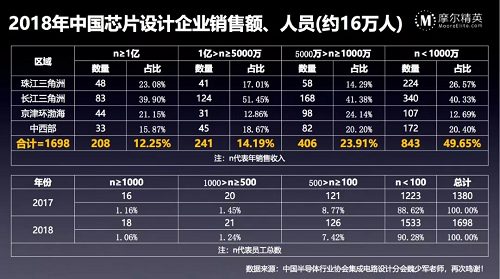

从芯片企业的销售数据上看,中国超过1亿人民币销售额的芯片公司其实只有208家,也就是说90%公司的销售额其实连1亿人民币都不到。从人员的角度看,超过100人的公司有150多家,90%的公司是少于100人的,超过1000人的大型公司在中国只有98家,数量非常的小。相较于国外的高通3万人,英特尔10万人,台湾的台积电6万人,中国大陆的从业人员数量还远远不够。整个行业设计人员的数量大概在16万左右,人均产值在20万美金多一点。如果中国未来芯片设计的数量和营收要成长五倍、十倍,那需要的人才在这几年内怎么补足呢?

如果把这些销售额细分成八个领域,其中消费模拟和计算机的增长是比较快的。有人说中国的芯片创业现在已经是一片红海,甚至是血海,这一点我是非常不同意的。因为我们的销售只是我们需求的大概10%左右,还有90%的市场等着我们去开拓,哪里有红海?

个人认为,现在和未来十年左右,还会有三个比较大的因素拉动整个芯片行业的发展。

第一是中国现在扮演着一个山腰枢纽的地位,连接着第一世界发达国家和第三世界,大量的电子产品的制造是在中国完成的,虽然iPhone的设计是在美国,但是绝大多数是在中国生产出来,然后再销往全球各地。以后,大量的电子设备如智能汽车都会在中国进行这样的生产,这是巨大的机会,对中国的芯片产业来说是近水楼台先得月。

第二个是中国现在在做的一带一路,覆盖着全新的20亿消费群体,这些群体以前太穷买不起电子产品。过去十年,中国的各种援助让他们穿上了衣服和鞋,解决了温饱问题。未来的十年,他们会走跟我们过去一样的路,需要家电、手机、消费电子等各种我们今天已经习以为常的东西,这些一定会是从低价、高性价比的产品开始切入。

<br style="margin: 0px; padding: 0px; max-width: 100%; overflow-w